今回は新NISAで人気のS&P500について解説します。

この記事に辿り着いあなたは、

- そもそもS&P500って何?

- S&P500のメリット・デメリットは?

- 新NISAの投資先はS&P500だけで良いって聞いたけど本当?

このような悩みをお持ちではないでしょうか?

結論から言うと、「S&P500」は米国市場全体の動きを把握する重要な指標であり、連動した成果を目指す投資信託は長期投資の最適解とも言えます。

この記事では「S&P500の基礎知識から、メリット・デメリット、S&P500への投資方法」などを紹介します。

S&P500を知らない方から、S&P500インデックスファンドの購入を検討している方にも役に立つよう書いたので、ぜひ参考にしてください!

- 新NISAでS&P500に投資する方法は3つ

- 新NISAでS&P500を購入したいけど選び方が分からない

- 新NISAの投資先をS&P500にするか迷っている

その上でS&P500のデメリットやリスクを含め丁寧に紹介するので、最後までご覧ください。

口座開設数NO.1のSBI証券

S&P500とは?

S&P500とは、S&Pダウ・ジョーンズ・インデックス社が公表している米国企業500社の株価指数です。

S&P500指数の正式名称は「Standard & Poor’s 500 Stock Index (S&P500種株価指数)」と呼ばれており、ニューヨーク証券取引所やNASDAQに上場している代表的な500銘柄の時価総額を元に算出されます。

株価指数は株式市場の値動きを表す指標です。

株価指数を見ることで株式市場全体の動向を把握できます!

株価指数の詳しい解説はこちらをご覧ください→三菱UFJ銀行「株価指数」とは?

『S&P500』が世界から注目される理由

S&P500は米国株式市場の時価総額の約80%をカバーしているので、S&P500の上昇や下落は米国経済の好不調や景気動向を反映していると言えます。

米国のGDPは世界全体の約4分の1を占めており、米国の経済動向は世界経済に大きな影響を与えています。

つまりS&P500指数を見れば米国経済の動向を理解でき、さらには世界経済の見通しを把握しやすくなります。

これらの理由からS&P500指数は、世界経済の先行指標として重宝されており、常に世界中の投資家から注目を集めています。

投資の神様「ウォーレンバフェット」推奨の投資方法としても広く知られています!

『S&P500』の特徴3つ

S&P500には以下の3つの特徴があります。

- 米国の代表的な企業500銘柄で構成

- 四半期ごとに銘柄の見直しが行われる

- 時価総額加重平均を採用

S&P500の特徴を一つずつ見ていきましょう!

1:米国の代表的な500銘柄で構成

S&P500は米国の代表的な500銘柄で構成されています。

S&P500の全銘柄の構成を知りたい方はこちらからどうぞ→S&P500の組入企業

*四半期ごとに銘柄は入れ替わります。また銘柄の比率や順位は常に上下します。

S&P500の構成上位10銘柄

【2024年1月31日時点】S&P500の上位10銘柄は次のようになります。

- マイクロソフト

- アップル

- エヌビディア

- アマゾン

- アルファベットA

- メタ(旧フェイスブック)

- バークシャーハサウェイ

- アルファベットC

- ブロードコム

- テスラ

参考:三菱UFJアセットマネジメント月次レポート

時価総額の大きい有名な企業が上位に来てますね

銘柄の選定ルールは以下の通りです。

- 米国に本拠地があること

- 時価総額が145億ドル以上(2023年8月現在)

- 四半期連続黒字

- 一定の流動性がある

厳しい選定基準をクリアした企業が指数に採用されます。

2:四半期ごとに銘柄の見直しが行われる

企業の業績や市場の変化に応じて年に4回の見直しがあり、業績の良い企業が指数に入り、業績が悪化した企業は弾かれます。

これにより常に有力な企業が構成銘柄として選出されます、

3:時価総額加重平均を採用

銘柄の組入比率の割合を決める方式として、「時価総額加重平均方式」が採用されています。

時価総額加重平均とは、銘柄の時価総額の規模に応じて組入比率が決まる方式のことです。

例として「時価総額加重平均方式」でアマゾンの組入比率を決める場合、

〈アマゾンの時価総額÷指数に採用されている全ての銘柄の時価総額合計〉となります。

つまり時価総額加重平均では、時価総額が大きい銘柄の比率が高くなります。

時価総額加重平均の場合、時価総額の大きいアップルやマイクロソフトの組入比率が高くなるなど

一部の銘柄が全体に与える影響が大きくなります。

新NISAでS&P500に投資する方法3つ

S&P500に投資する方法を紹介します!

S&P500に投資する方法は、S&P500指数に連動する投資信託かETF(上場投資信託)の購入です。

詳しくは次の3つになります。

- 投資信託

- 国内ETF(上場投資信託)

- 海外ETF(上場投資信託)

S&P500に投資する方法について、1つずつ解説します。

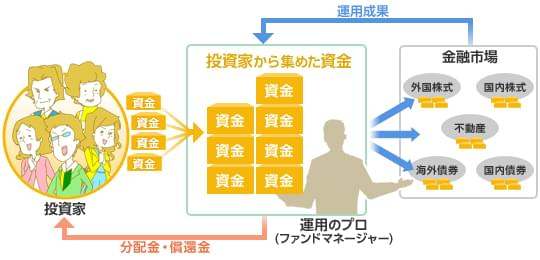

1:投資信託

S&P500に投資する1つ目の方法は、投資信託の購入です。

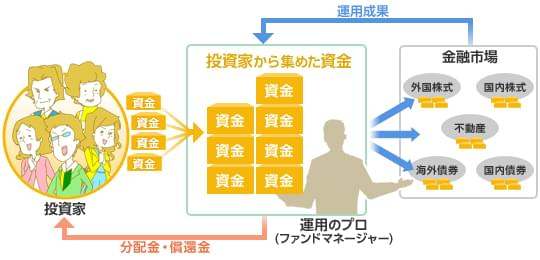

投資信託とは多くの投資家から集めた資金を専門家が運用する商品です。証券会社や銀行などで購入できます。

投資信託の特徴は以下の通りです。

- 少額から始められる

- 毎月自動で積立ができる

- ドルコスト平均法が使える

投資信託の特徴は、少額から購入できる始めやすさに加え、1度設定を行えば自動で積み立てをしてくれる点です。

そのため投資初心者の方にS&P500を購入する方法で最もオススメなのが投資信託です。

新NISAではS&P500連動の投資信託に、「積立投資枠・成長投資枠」の両方で投資できます。

2:国内ETF(上場投資信託)

S&P500に投資する2つ目の方法は、国内ETF(上場投資信託)の購入です。

上場投資信託は日本国内の金融商品取引所に上場している投資信託です

日本株を取引できる証券会社であれば購入できます。

国内ETFの特徴は以下の通りです。

- 証券会社でのみ購入可能

- 日本時間でリアルタイムに売買が可能

- 投資信託より手数料が安い

投資信託との大きな違いは売買方法になります。

投資信託の場合は1日1回決められた額でしか購入できませんが、ETFは株と同様にリアルタイムでの取引が可能です。

新NISAではS&P500連動の国内ETFに、成長投資枠でのみ投資できます。

3:海外ETF(上場投資信託)

S&P500に投資する3つ目の方法は、海外ETF(上場投資信託)の購入です。

海外ETFはニューヨーク証券取引所やナスダックなど、海外の証券取引所に上場している投資信託です。

海外ETFの特徴は以下の通りです。

- 購入する場合は米国株式の買える証券会社の口座が必要。

- 国内ETFよりも手数料が安い

- 現地通貨での取引のため、購入時は円を現地通貨にする。

- 新NISAでも米国での税金が発生。

国内ETFとの大きな違いは、購入時に現地通貨で支払う必要があり、取引には米国株式の買える証券会社の口座が必要なことです。

手数料は最も安いですが、税金が発生するなど長期保有を前提とする新NISAで投資するメリットはあまりないと言えます。

新NISAでは国内ETFと同様、S&P500連動の海外ETFへ成長投資枠でのみ投資できます。

投資信託とETF(上場投資信託)とは

投資信託とETFについて詳しく解説します!

投資信託とは、多くの投資家(私たち)から集めたお金を、専門家である運用会社が国内外の株式や債券などに分散投資を行い、その運用成果を投資家に分配する金融商品です。

多くの投資家からお金を集めて運用する仕組みにより、個人では買えないような商品に分散投資を行えます。

そしてETFとは、「Exchange Traded Fund」の頭文字を取ったもので、

取引所(Exchange)で取引される(Traded)、投資信託(Fund)のことです。

つまり投資信託が証券取引所に上場したものがETF(上場投資信託)です

ETFは投資信託の一種であり、上場していることにより個別の株式と同じく、

証券会社を通じて取引所でリアルタイムに売買できる点が特徴です。

投資信託とETF(上場投資信託)の違い

最大の違いは、投資信託が1日1回算出される基準価格でしか取引できないのに対し、ETFは取引所の時間内にリアルタイムでの取引が可能な点です。

投資信託は取引される価格が分かりませんが、ETFは自分が取引したい価格で売買が可能です。

その他の違いは以下の通りです。

| 投資信託 | ETF(上場投資信託) | |

|---|---|---|

| 購入場所 | 証券会社・銀行など | 証券会社のみ |

| 取引価格 | 1日1回算出される基準価格 | リアルタイムの市場価格 |

| 購入時手数料 | 必要 | 不要 |

| 信託報酬 | 高い | 低い |

| 売買手数料 | 不要 | 必要 |

| 為替手数料 | かからない | かかる |

| 最低購入金額 | 100円から | 通常1万円~10万円 |

| 分配金の自動再投資 | 可能 | 不可(受け取り後に自分で再投資) |

| リアルタイムで売買 | 不可 | 可能 |

| 指値・成行注文 | 不可 | 可能 |

ある程度投資に慣れてきてリアルタイムで売買したい、分配金が欲しい方はETF(上場投資信託)が向いています。

一方新NISAで長期投資をしたい人や、初心者の方には投資信託がオススメです。

なぜなら1度設定すれば自動で買い付けから分配金の再投資まで行ってくれるなど、長期投資との相性が良いからです。

自動積立の設定が簡単で分かりやすいことも、投資信託のメリットです。

私も投資信託しか購入していません!

S&P500に連動した成果を目指す投資信託を紹介

S&P500に投資する方法は「投資信託・国内ETF・国外ETF」の3つです。

その中で長期投資との相性の良さや分かりやすさなどから、新NISAで購入するなら投資信託がオススメです。

そこでこの章では、「S&P500指数」の動きに連動した投資成果を目指す投資信託(ファンド)について見ていきます。

一般的に指数に連動した成果を目指す投資信託はインデックスファンドと呼ばれています!

実際に新NISAで購入可能な、S&P500に連動した成果を目指す投資信託は以下の通りです。

これらの商品はいずれもS&P500に連動した投資成果を目指す商品です。

しかし同じS&P500に連動した投資成果を目指す商品でも、手数料(信託報酬)や販売場所などが違います。

| eMAXIS Slim | SBI・S&P500 | 楽天S&P500 | i Free | つみたてiシェアーズ | |

|---|---|---|---|---|---|

| 純資産総額 | 4兆円 | 1兆5,000億円 | 1,247億円 | 1,983億円 | 18億円 |

| 手数料 | 0.09372% | 0.0938% | 0.077% | 0.198% | 0.0586% |

| 販売場所 | ○ | SBI証券のみ | 楽天証券のみ | ○ | マネックス証券のみ |

初心者の方で購入するのを迷ったら、取り扱っている証券会社の数も多く、時価総額も大きい「eMAXIS Slim 米国株式(S&P500)」を購入するのが良いかと思います。

細かい話をすると投資先や運用方法が違うため、リターンにも僅かな差が出ています。

ですので最終的には、投資信託の過去のリターンや時価総額などを参考に、ご自身で検討して買うことをオススメします。

新NISAでS&P500を購入する際に気をつけたいこと

新NISAでS&P500を購入する際に気をつけるポイントは、以下の通りです

- 変更先の証券会社にS&P500は移せない

- 販売場所によって手数料が違う

新NISAでS&P500を購入する際に気を付けるポイントを1つずつ解説します。

変更先の証券会社にS&P500を移行できない

新NISA口座を変更する場合、変更前の新NISA口座で保有しているS&P500を、変更後の新NISA口座に移行することはできません。

例えば、新NISA口座を楽天証券からSBI証券に変更する際、楽天の新NISA口座で保有していたS&P500をSBI証券に移すことはできません。

売却して現金化するか、元の証券会社で運用を続けるかしかありません。

新NISA口座は1年に1回変更できますが、投資商品は移せないことは頭に入れておきましょう。

販売場所によって手数料が違う

S&P500を購入する際に気を付けるポイント1つ目は、販売場所によって手数料が違うことです。購入時の手数料や売買手数料が変わる。

購入する時は必ず販売手数料の安いネット証券から購入するようにしましょう。

またネット証券の場合、クレカ積立で還元を受けられることが多いので、必ずネット証券で購入しましょう!

長期投資では手数料やポイント還元など、小さな積み重ねが大きな差を生みます。

1,000万人以上に選ばれているSBI証券か楽天証券を選んでおけば問題ありません。

SBI証券の申し込みはこちらからどうぞ

楽天証券の申し込みはこちらからどうぞ

S&P500のデメリットとリスク5つ

S&P500のデメリットをリスクも含めて紹介します。

S&P500のデメリットとリスクは以下の通りです。

- 10数年に一度は長期の停滞局面がある

- 元本割れを起こすタイミングがある

- 投資先が米国に偏っている

- 時価総額の大きい銘柄の影響を受けやすい

- GAFAMを除くと、TOPIXと大きな差はなかった

S&P500に限らず、投資ではメリットよりも、デメリットとリスクを理解することが大切です。

良い側面だけを見て投資を始めると「お金が増えると聞いたのに思ってたのと違う!」「マイナスになって売りたい!」のようになりかねません。

「自分は大丈夫」と考える人こそ危ないので、デメリットとリスクについて理解しておきましょう!

S&P500のデメリットとリスクについて1つずつ解説します!

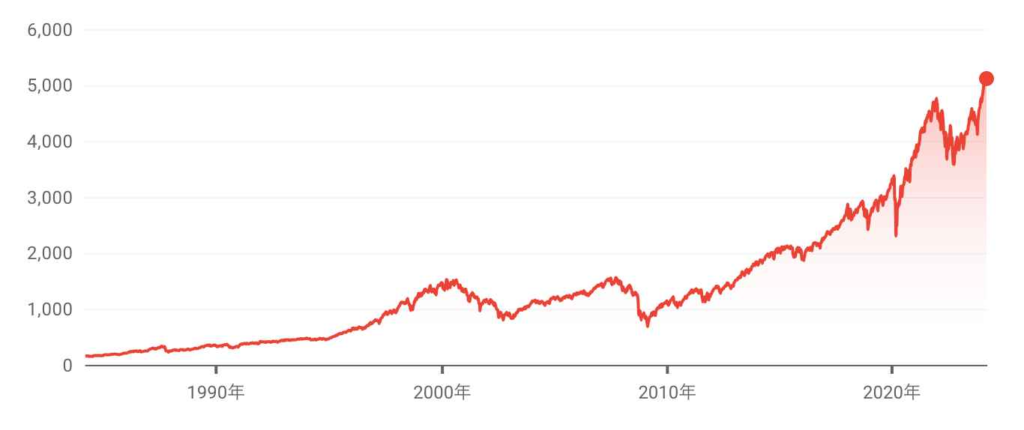

1:10数年に1度は長期の停滞局面がある

S&P500のデメリットとリスク1つ目は、10数年に1度は長期の停滞局面があることです。

S&P500は設定以降から大きく値上がりしていますが、その過程には大きな下落があることを知らなければなりません。

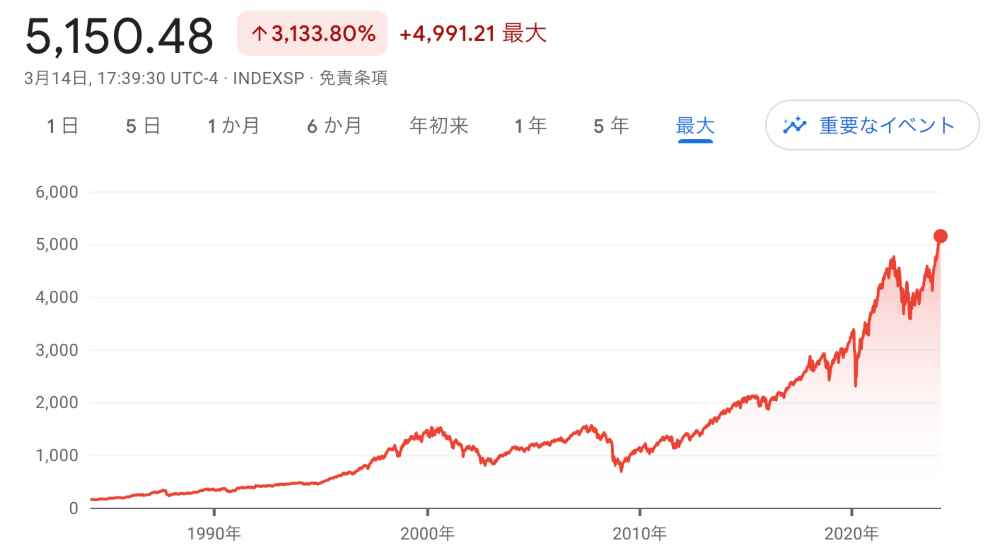

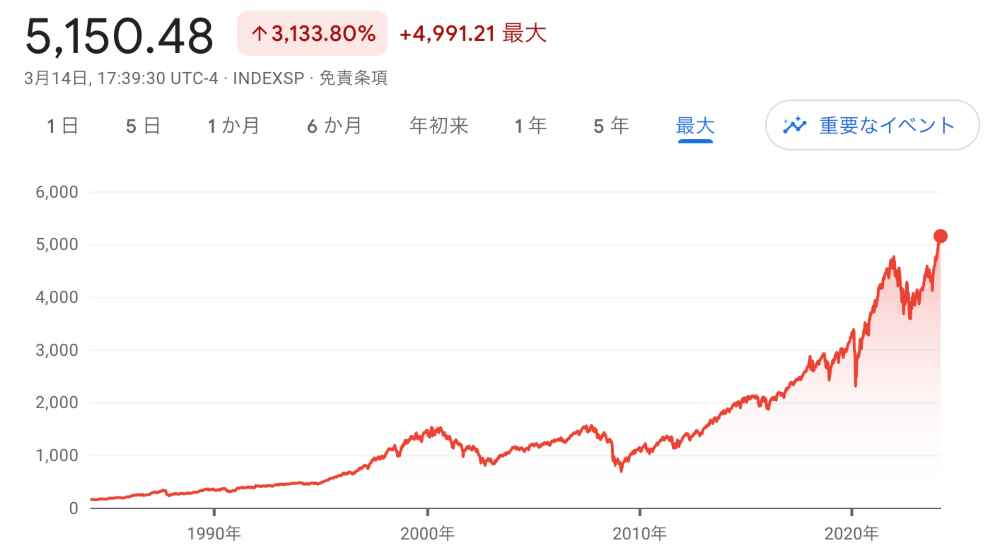

下図はS&P500の全期間チャート図です(3月14日現在)

S&P500は設定来から+4,991ポイントの上昇となっており、一見綺麗な右肩上がりですが、よく見ると下落と上昇を繰り返しています。

S&P500は今までに30%以上の下落が8回あります。

- 1929年8月~1932年6月:-86% 『世界恐慌』

- 1937年2月~1938年3月:-53%

- 1968年11月~1970年6月:-33%

- 1972年12月~1974年9月:-46%

- 1987年8月~1987年11月:-34% 『ブラックマンデー』

- 2000年3月~2002年10月:-49% 『ITバブル崩壊』

- 2007年10月~2009年3月:-56% 『リーマンショック』

- 2020年2月~2020年3月:-34% 『コロナショック』

最近だと記憶に新しい2020年のコロナショックなど、S&P500でも大きく停滞する場面が定期的に発生します。

長期投資では積み立てを継続することがポイントです。

自分の資産が半分になっても積立投資を継続できますか?

安易に投資を始めてしまった結果、暴落どころか少しの下落に耐えられず売却してしまうケースは多いです。

積み立てを継続するためにも、全てを投資に回さず現金で保有したり、金や債券のような資産へのリスク分散が大切です。

急にお金が必要になったタイミングが暴落時に重なると、大きな損失を出した状態で引き出すしかなくなるからです。

長期投資をしていれば今後必ず暴落局面がやってくることは頭にいれておきましょう。

2:元本割れを起こすタイミングがある

S&P500のデメリットとリスク2つ目は。元本割れを起こすタイミングがあることです。

長期投資では損をしにくいS&P500ですが、暴落局面があるということは、どこかで元本割れを起こす可能性も高いです。

上のグラフだと2008年~2013年と約5年ほど元本割れの期間が続いており、この期間に投資をやめてしまう人がいます。

その理由として考えられるのが、長期投資の特性を知らないことです。

- 積立を始めて年数が浅いうちは、元本が小さく資産はほとんど増えない

- 長期投資では複利が鍵(複利とは利息を元本に組み入れること)

- 資産は後半に伸びる

「資産が増えると聞いたのに増えない」こう思っている時に元本割れが起こると、「投資なんかやらなきゃよかった」と言ってやめてしまうのです。

長期投資の特性と複利について理解していれば、「最初は増えないのは当然、どこかで暴落のタイミングが来る可能性も高い、そして資産は後半に増える」ことも分かるはずです。

S&P500も元本割れを起こす可能性があることを理解しておきましょう

3:投資先が米国に偏っている

S&P500のデメリットとリスク3つ目は、投資先が米国に偏っていることです。

S&P500の大きな特徴として全ての銘柄が米国企業で構成されており、米国市場の80%以上をカバーしている点です。

これはメリットであり、デメリットでもあります。

良くも悪くもS&P500は米国経済の調子に左右されます。

そして米国に偏っているため、米国経済の停滞局面が来た際には、ほぼ間違いなく下落します。

これまでは長期で見た時に米国は成長してきましたが、これから同じように成長していくかは分かりません。

米国の成長が不安な人は資産を分散させましょう!

4:時価総額の大きい銘柄の影響を受けやすい。

S&P500のデメリットとリスク4つ目は、時価総額の大きい銘柄の影響を受けやすいことです。

S&P500は500銘柄と多くの銘柄に分散されていますが、時価総額加重平均が用いられています。

そのため時価総額の大きい一部の銘柄(アップルやアマゾン)などの株価が下がると、S&P500全体の値段も大きく下がります。

特にアップルやアマゾンなど現在の時価総額上位の企業は圧倒的なので、この動きは顕著です。

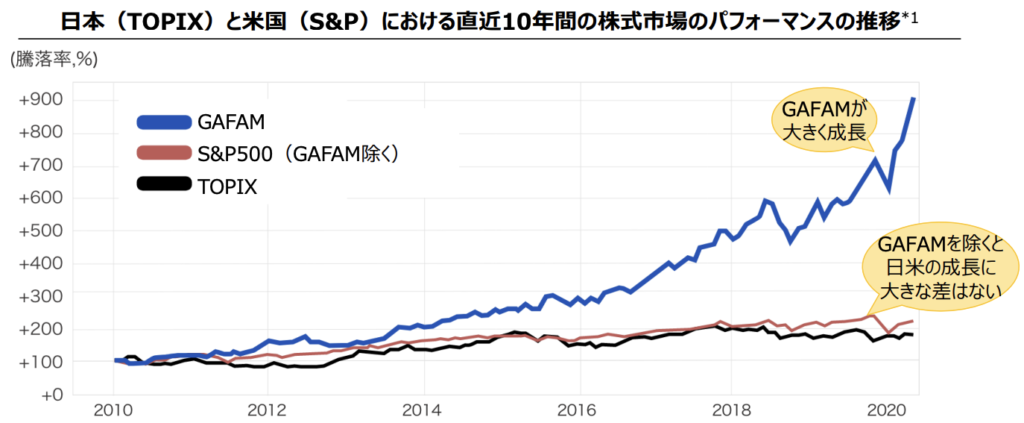

5:GAFAMを除くと、TOPIXと大きな差がない

S&P500のデメリットとリスク5つ目は、GAFAMを除くと、TOPIXと大きな差がないことです。

GAFAMとは「グーグル、アマゾン、旧フェイスブック、アップル、マイクロソフト」5企業の頭文字を取った呼び名です。

日本のインデックス商品に魅力がないのはGAFAMがないからと言われるほど、GAFAMの存在感は大きいです。

S&P500が大きく成長した2010年代は特に、GAFAMの成長がそのままS&P500の成長に繋がっていると言えます。

上図はGAFAMを除いたS&P495と日経インデックスを比較した図ですが、ほとんど変わらないパフォーマンスになっています。

2010年代を中心に、GAFAMがなければ米国も大きな成長はなかったと言えます。

そして大きく成長したGAFAMがこれからも同様の成長性を見せるかは怪しく、同リターンを得られない可能性が高そうです。

「S&P500だけでいい」と言われる理由5つ

S&P500に連動する投資信託は、安定したパフォーマンスと高いリターンを継続しており、常に買い付け上位にランクインしています。

「新NISAにおいても投資先はS&P500だけで良い」と言う声も頷けます!

しかしS&P500が、なぜそこまで人気なのか分からない方も多いのではないでしょうか?

そこでこの章では、「投資先はS&P500だけでいい」と言われている詳しい理由を、メリット含め5つ紹介したいと思います。

S&P500だけで良いと言われる理由は以下の通りです。

- 20年の長期投資ならマイナスは1度もない

- 米国経済に投資できる

- 年平均10%前後のリターン

- 分散性

- 手数料の安さ

S&P500が人気の理由を1つずつ解説します。

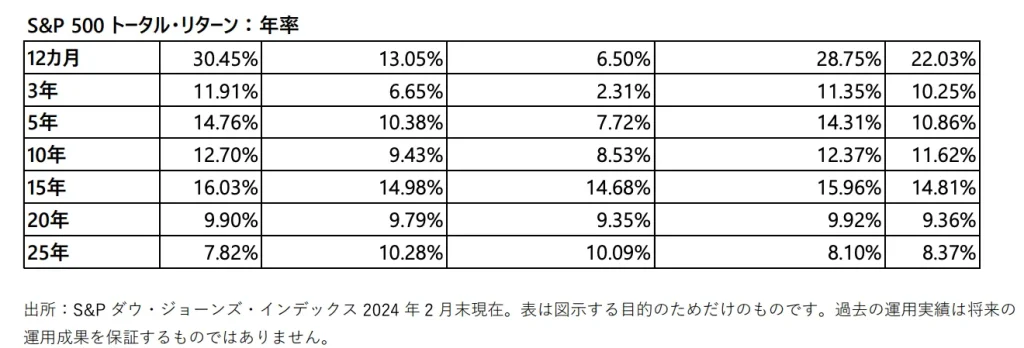

1:20年以上の積立投資ならマイナスは一度もない

S&P500に連動する投資信託は販売以降、20年の長期で見た時はどのタイミングで買っても損をしていません。

つまり長期投資前提で買った場合、バブル崩壊などで暴落する前に買っていたとしても結果的にプラスになっていると言うことです。

このデータは長期の積立投資をしていく上で心強いですね

投資にリスクはつきものですが、長期の積立投資であればリスクを抑えながら資産を増やすことが可能です。

2:米国経済に投資できる

世界経済の中心は米国であり、一時的に沈むタイミングはあっても、長期的に見たときに米国の経済が衰退することは考えにくいです。

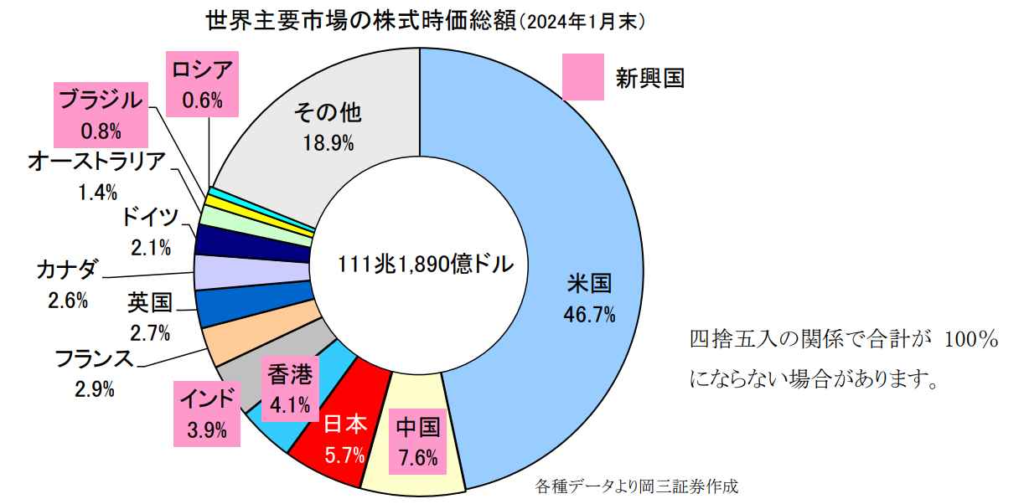

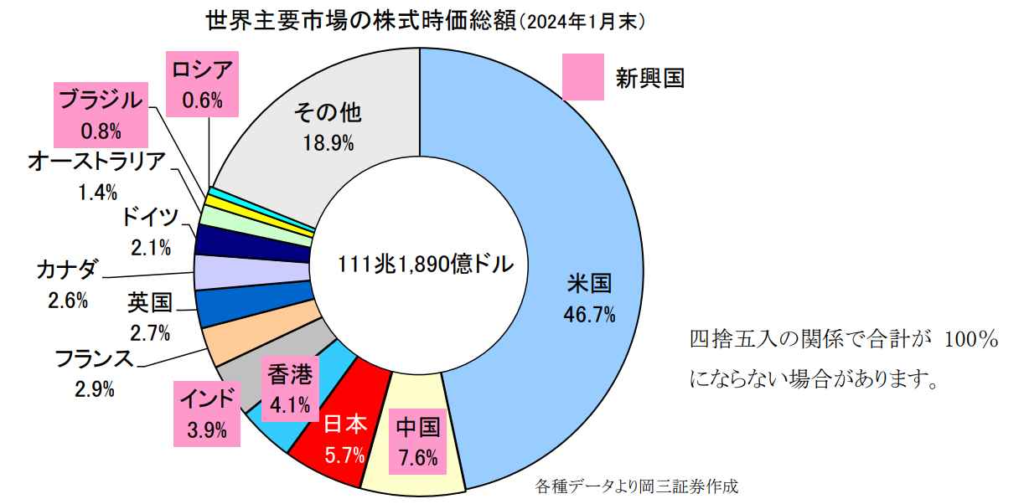

2024年1月時点で、世界主要市場における株式時価総額において世界の株式時価総額111.1兆ドルの内、米国が51.9兆ドルと46.7%を占めています。

世界の約50%の株式時価総額を誇る米国市場は巨大です。

そんな米国市場の時価総額の80%をカバーしているのがS&P500です。

S&P500に連動する投資信託を買うことで、米国経済にほぼまるごと投資できます!

アマゾンやグーグル、アップルなどが普段の生活に密接に関わっていることからも、米国企業の強さが分かると同時に、米国経済への投資が魅力的なことが分かるのではないでしょうか?

3:年平均10%前後のリターン

S&Pは1957年に導入されて以降、80年近い歴史においても年平均で約10%の上昇率を記録しています。

長い歴史の中でも安定したリターンを出しています

2024年2月末現在を基準に、過去20年の平均リターンを見ても「9.9%」と「10%」に近い数字になっており、安定した成長をしています。

4:分散性

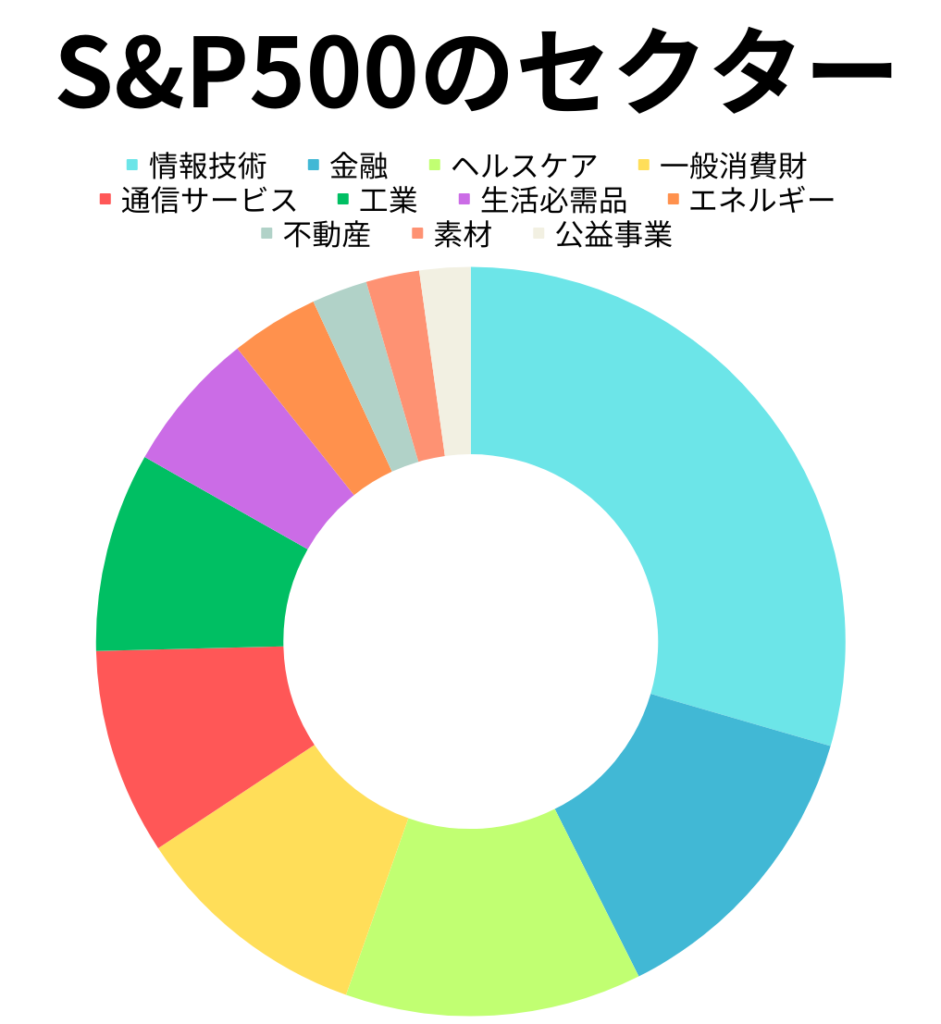

S&P500は主要産業の主要企業を網羅し、500銘柄11業種と幅広く分散されています。

下の図はS&P500のセクター(業種やテーマ等で分類したグループ)図になります。

セクターが分散されていることにより、景気後退時のリスクヘッジになります。

なぜかというと、景気後退時に株価は下落しますが、「食料品・日用品・医薬品」のディフェンシブ銘柄は値上がりする傾向にあるからです。

もしもヘルスケア等のディフェンシブ銘柄が組み込まれていない場合、景気後退時に大きく下落する恐れがあります。

その点、セクターが分散されているS&P500は景気後退時のリスクヘッジにもなっています。

ただし、「情報技術=テクノロジー関連」が多くの割合を占めている点は不安要素です。

5:手数料の安さ

S&P500に連動する投資信託は手数料の安さが魅力です。

手数料の安いインデックスファンドの中でもトップクラスです。

実際に主要なインデックスファンドと比べると以下のようになります。

| 主要インデックスファンド | 信託報酬(年率) |

|---|---|

| 全世界株式 | 0.05775% |

| S&P500 | 0.0938% |

| 全米株式 | 0.0938% |

| 米国高配当株式 | 0.1238% |

| FANG+ | 0.7755% |

主要なインデックスファンドと比べても、手数料(信託報酬)が安いことが分かります。

簡単にお伝えすると、S&P500を100万円運用したら年間で約1,000円かかるイメージです。

長期投資において手数料(信託報酬)の費用は投資成績に大きく関わるので、安いほど購入者にとってはメリットになります。

10年前にS&P500に100万円投資していたら3倍になっていた

10年前にSP500に投資していた場合にどのくらい資産が増えていたかを、分かりやすくまとめてみました。

2014年の年始にS&P500へ100万円一括投資していた場合の表がこちらです。

| 年数 | 年リターン | 資産合計(元本+利息) |

|---|---|---|

| 2014年 | 13.7% | 1,137,000円 |

| 2015年 | 1.4% | 1,152,918円 |

| 2016年 | 12.0% | 1,291,268円 |

| 2017年 | 21.8% | 1,572,764円 |

| 2018年 | ▲4.4% | 1,503,563円 |

| 2019年 | 31.5% | 1,977,185円 |

| 2020年 | 18.4% | 2,340,987円 |

| 2021年 | 28.7% | 3,012,850円 |

| 2022年 | ▲18.1% | 2,467,524円 |

| 2023年 | 26.3% | 3,116,482円 |

10年前にS&P500に100万円を投資していた場合、合計額は311万円になっており、結果として資産がほぼ3倍になっています。

このことからもS&P500に投資していた人は、直近10年間で資産を大きく増やしていたことがわかります。

S&P500は直近10年間の調子が特に良かったです

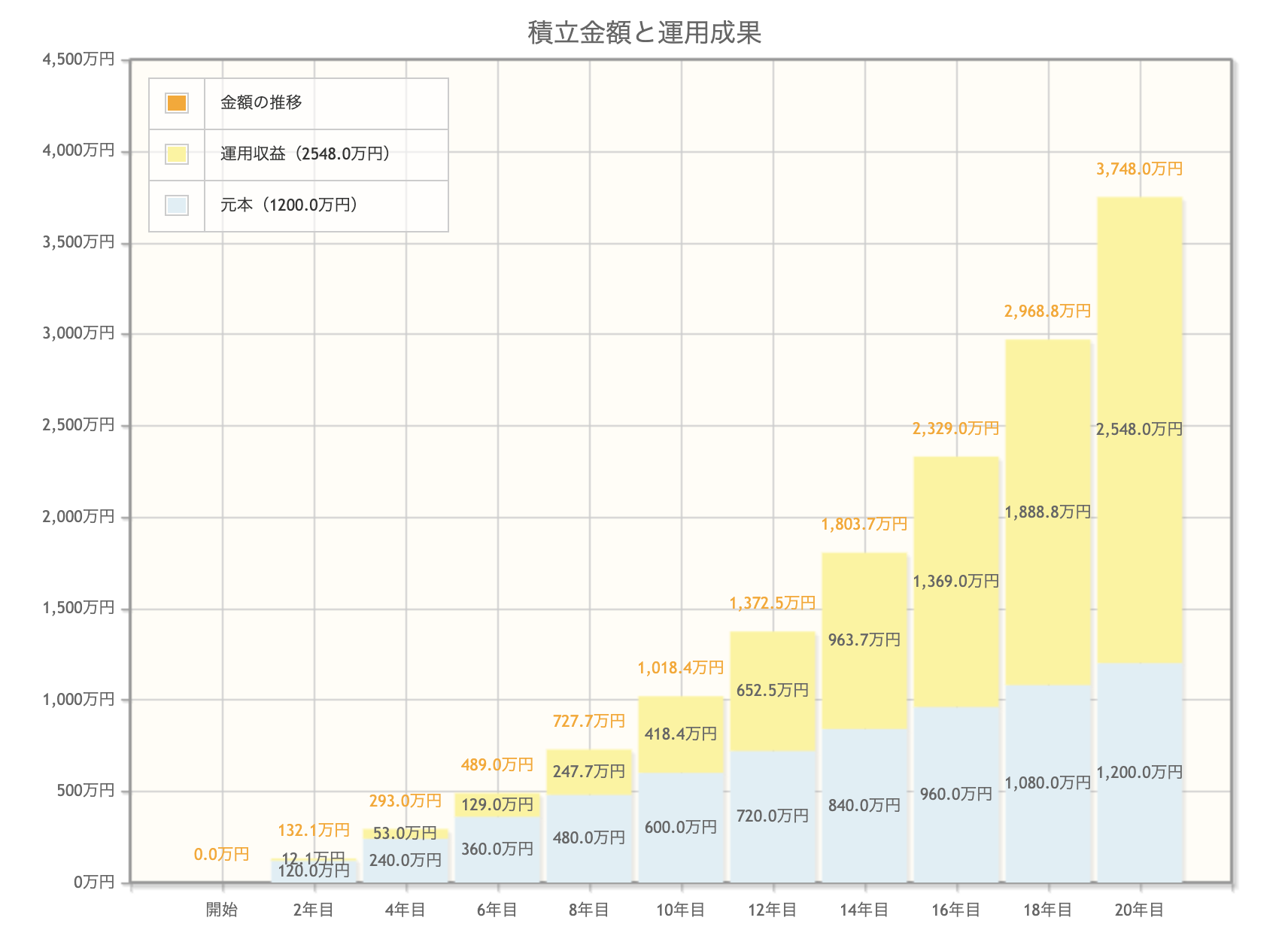

新NISAにおけるS&P500積立シミュレーション

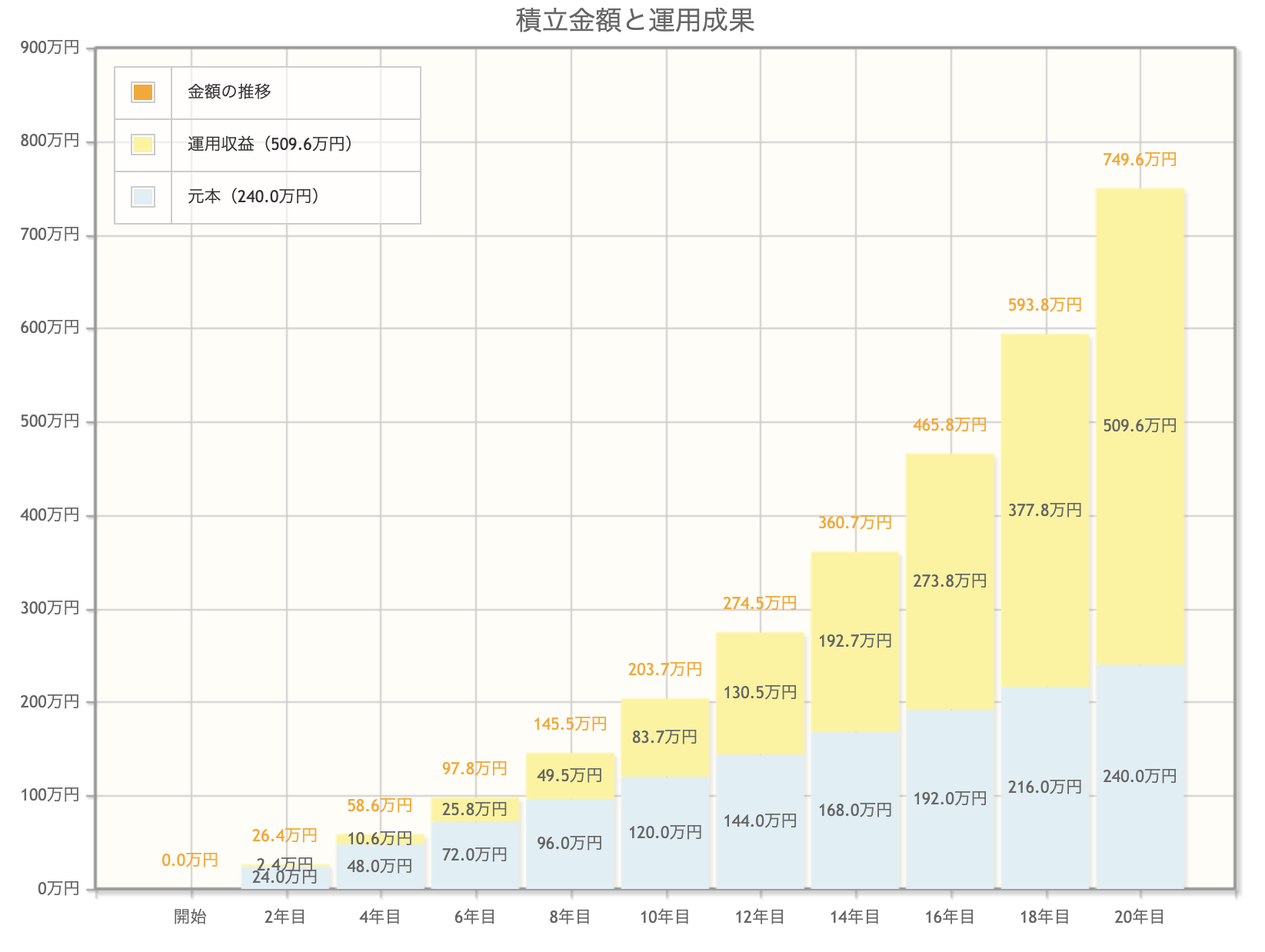

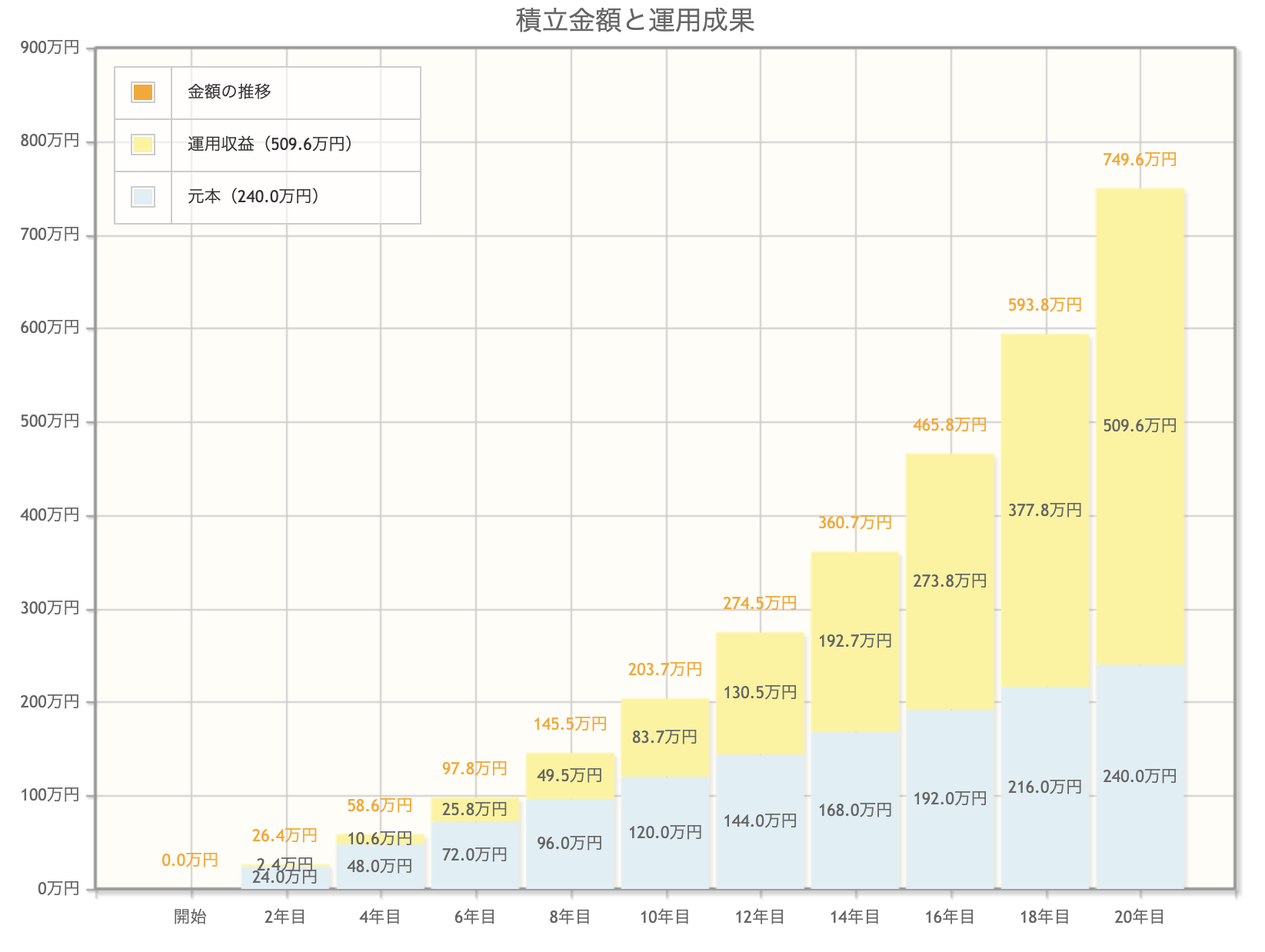

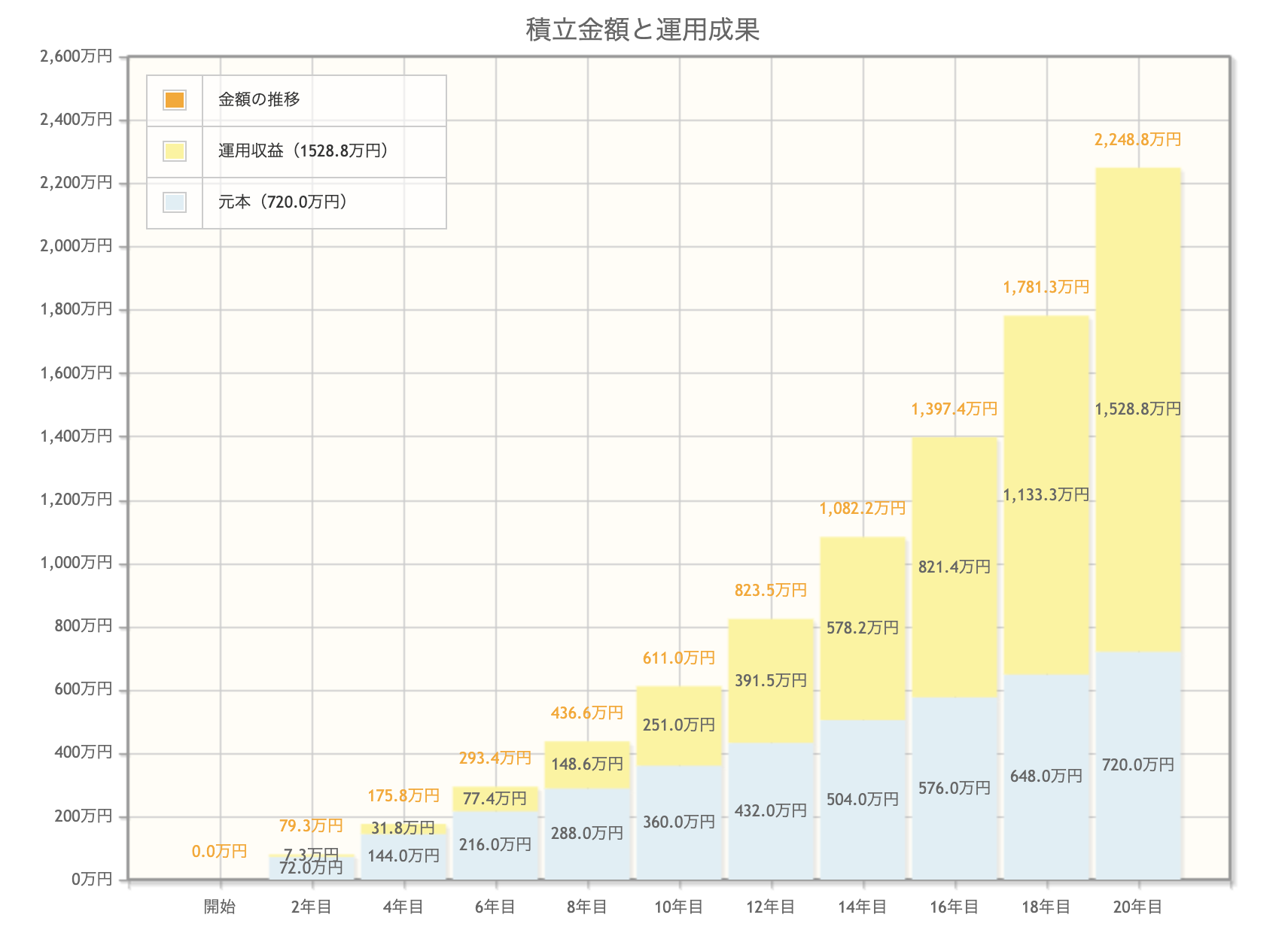

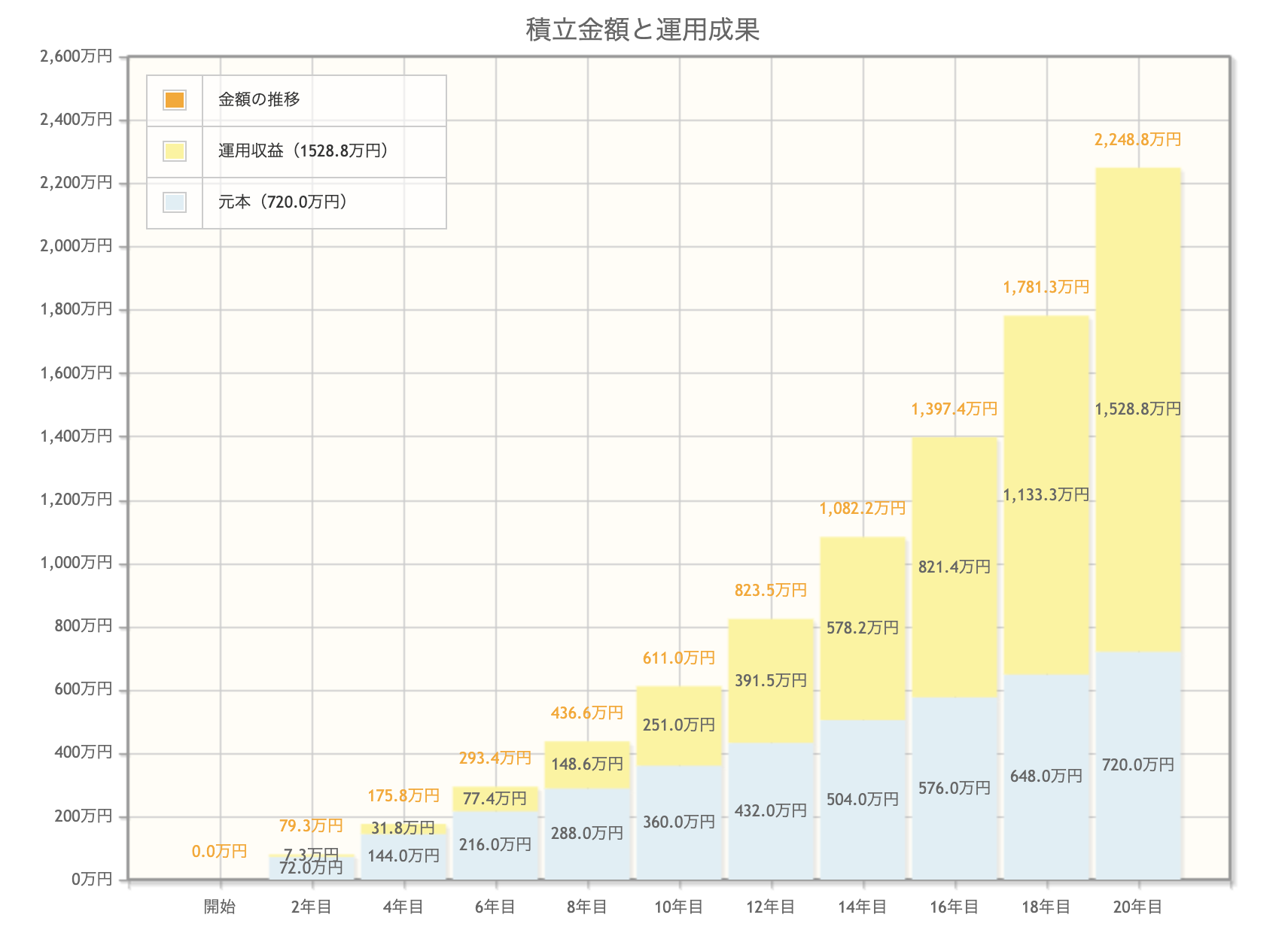

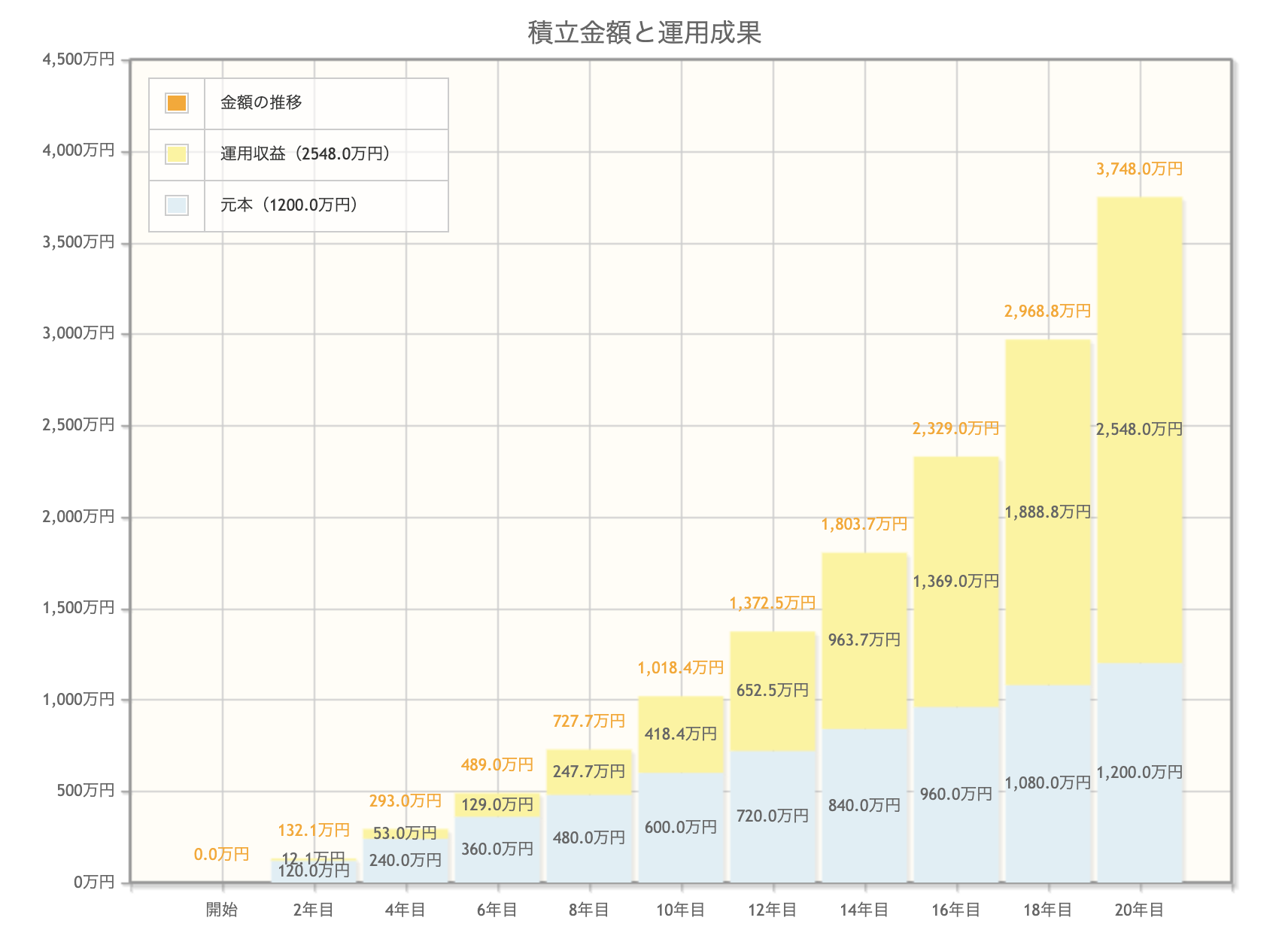

今回は新NISAでの長期投資を想定し、過去20年の平均リターン(9.9%)を参考に積立額ごとのシミュレーションをしてみました。

平均リターンは2024年2月末時点から過去20年間を参考にしています。

S&P500を毎月1万円、20年間積み立てた場合

新NISAでS&P500を毎月1万円、20年間積み立てたシミュレーション結果は次の通りです。

毎月1万円を年率9.9%で運用できた場合、元本は240万円ですが、積立合計額は749万になります。

- 元本:240万円

- 運用収益:509万円

- 最終積立額の合計:749万円

S&P500を毎月3万円、20年間積み立てた場合

新NISAでS&P500を毎月3万円、20年間積み立てたシミュレーション結果は次の通りです。

毎月3万円を年率9.9%で運用できた場合、元本は720万円ですが、積立合計額は2,248万になります。

- 元本:720万円

- 運用収益:1,528万円

- 最終積立額の合計:2,248万円

S&P500を毎月5万円、20年間積み立てた場合

新NISAでS&P500を毎月5万円、20年間積み立てたシミュレーション結果は以下の通りです。

毎月5万円を年率9.9%で運用できた場合、元本は1,200万円ですが、積立合計額は3,748万になります。

- 元本:1,200万円

- 運用収益:2,548万円

- 最終積立額の合計:3,748万円

長期投資において資産は一定で増えるのではなく指数関数的に増えます。これは複利が大きく関係しており、長く持ち続けることの大切さがわかります。

またシミュレーション結果からも分かるように、月1万円の積立であっても複利の恩恵を受けることで大きく資産を増やすことができます。

もちろん積立額が大きい方が資産は増えやすいですが、まずは無理せず小さく始めることをオススメします。

- データはシミュレーションであり、将来の運用成果を保証しません

- 手数料等は考慮していません

- 表示している利回りは、2024年2月末のデータです

今回は過去20年間のリターンを元にシミュレーションを行いました。

年10%と聞くと現実的ではないかもしれませんが、S&Pは1957年に導入されて以降、80年近い歴史においても年平均で約10%の上昇率を記録しています。

ただし過去の結果は今後のリターンを保証しません。

過信せず無理のない範囲で投資を行なっていきましょう!

S&P500に関する、よくある質問3つ

1:S&P500はどこで購入するのがオススメ?

ポイント還元率が高く手数料の安い、ネット証券での購入がオススメです。

特に口座開設数1位と2位のSBI証券か楽天証券、どちらかでOKです。

理由としてこの2社は、クレジットカードでのポイント還元率が高いことに加え、独自ポイントの使いやすさが挙げられます。

私も今始めるならSBI証券か楽天証券のどちらかで始めます。

S&P500に連動する投資信託を購入する注意点として、銀行窓口などの対面で買うのは避けましょう。

対面では無駄な手数料が発生し、損してしまう可能性が高いからです。

少々面倒ですが、手間を惜しまずご自身でネット証券の口座を開設して購入するようにしましょう!

おすすめは多くの方に選ばれている口座開設数NO1のSBI証券です。

2:S&P500は結局どれを買えばいいの?

SBI証券と楽天証券に絞り、S&P500に連動する投資信託のオススメをそれぞれ紹介します。

SBI証券で運用したい方は、

楽天証券で運用したい方は、

正直大きな差はないので、最終的にはご自身が購入したいS&P500連動の投資信託を購入しましょう。

それでもどうしても購入に迷われるのであれば、時価総額が大きく、多くの方に選ばれている人気の「eMAXIS Slim 米国株式(S&P500)」をオススメします。

しかし、SBI証券と楽天証券の「eMAXIS Slim 米国株式(S&P500)」は何が違うか不思議に思いませんでしたか?

結論からお話しすると、同じ商品になります。

元々「eMAXIS Slim 米国株式(S&P500)」という商品があり、この商品をSBI証券や楽天証券が代理で販売しているだけだからです。

同じ商品なので「eMAXIS Slim 米国株式(S&P500)」を購入したい方は、どこの証券会社から購入するかを選ぶだけです!

一方、「SBI-SBI・V・S&P500インデックス・ファンド」や「楽天S&P500」はSBI証券と楽天証券が作った投資信託です。独自で作っている分、販売手数料を安く抑えることができます。

現在「楽天S&P500」を購入したい場合は楽天証券でしか購入できませんが、「SBI-SBI・V・S&P500インデックス・ファンド」の販売会社は14個あります。

自分の購入したい投資信託がどこで販売しているかもチェックしておきましょう!

3:今買うと高値つかみにならない?

正直なところ、高値つかみになるかはこの先10年20年経たないと分かりません。

買った瞬間から暴落が始まる可能性も十分にあります。

ただ過去のデータで見ると、20年の長期を前提にしたS&P500はどこで購入しても値上がりしているので、一度も高値つかみがありませんでした。

しかしあくまで過去のデータなので、この先も同じようになる保証はありません。

ですので新NISAでS&P500を購入する時も、時間をかけてコツコツ買うなど、リスクを抑えながら分散投資するようにしましょう!

まとめ:S&P500に連動する投資信託は長期投資に最適

今回はS&P500について解説しました。

「S&P500」は米国企業500社で構成され、米国市場全体の動きを把握する指標です。

S&P500に連動する投資信託を買うことで、世界経済の中心である米国経済を味方につけることができます。

加えてS&P500は20年の長期で見ると、いつ購入しても値上がりしており長期投資の最適解とも言えます。

ただし過去のリターンは未来のリターンを保証しません。

繰り返しますが投資を始める方に知ってもらいたいことは、リターンよりもリスクを理解することです。

ネットやSNSでは「投資は早く始めた方がいい!」と叫ばれていますが、半分正解であり、半分不正解だと感じます。

早く始めるのは確かに大切ですが、それ以上にデメリットやリスクを理解することが大切です。

なぜかというと、長期投資では市場から降りないことが重要だからです。

- 数十年に1度は長期の停滞局面がある

- 株価が以前の高値を取り戻すまでには、10年以上かかる可能性もある

これらのリスクを理解していれば、「上がると思ってたのに、こんなはずじゃなかった!」と手放してしまうことも少ないでしょう。

最後になりますが、S&P500だけでは不安な方は集中投資するのではなく、金や債券など複数の投資先に分散させる、現金で余裕資金を残しておく等のリスク分散を行いましょう!

投資にリスクは付きものです。

リスクを理解した上で、まずは少額から始めてみましょう!

SBI証券